В современном мире бизнеса одним из важнейших аспектов является оптимизация налогообложения. Компании стремятся использовать различные стратегии и инструменты, чтобы снизить свои налоговые обязательства и максимизировать свою прибыль. Один из таких инструментов – это отложенный налоговый актив, который позволяет компаниям на активно использовать свои ресурсы и сэкономить на налогах без нарушения законодательства.

Отложенный налоговый актив представляет собой неопределенное право на уменьшение будущих налоговых обязательств компании. Этот инструмент может возникнуть в результате различных операций, таких как убытки, нераспределенная прибыль, амортизация и т.д. Принцип его работы заключается в том, что компания может использовать эти активы для снижения налоговой базы в будущем, что позволяет ей сэкономить налоговые платежи.

Уникальность отложенного налогового актива заключается в его гибкости и возможности адаптации под различные ситуации. Компания может использовать этот инструмент как для краткосрочной оптимизации налоговых обязательств, так и для долгосрочной стратегии развития и инвестиций. Важно подчеркнуть, что отложенный налоговый актив не является способом уклонения от уплаты налогов, а является законным и эффективным инструментом бизнеса.

Что вы узнаете

В данном разделе статьи рассматривается понятие и принципы использования балансового метода учета ПБУ 18/02. Будут представлены основные моменты, связанные с этим методом и его применением в учете организаций.

Понятие балансового метода учета ПБУ 18/02

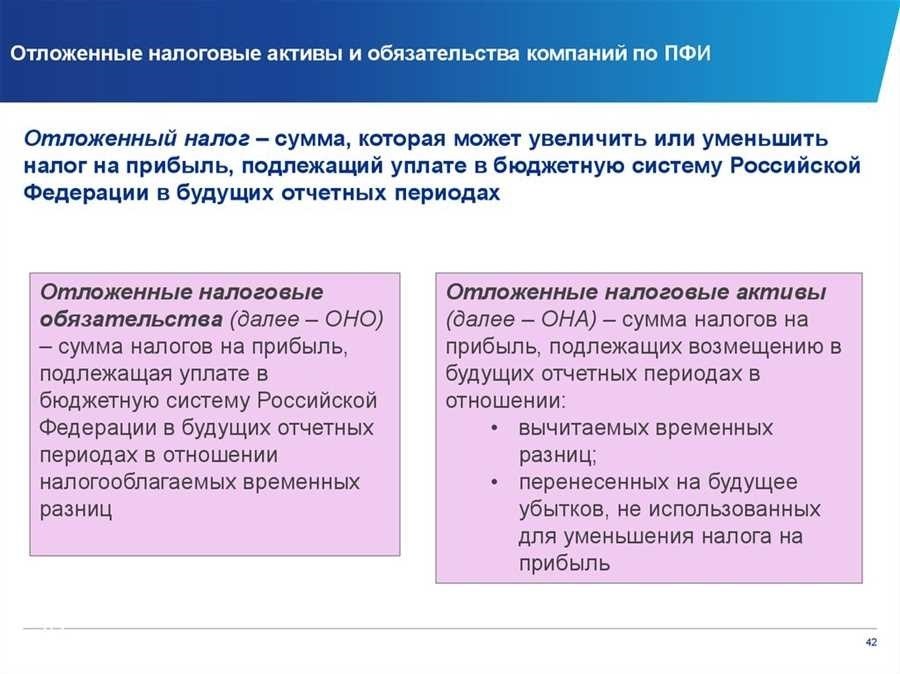

Балансовый метод учета ПБУ 18/02 – это один из принятых в России подходов к учету отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО). Он представляет собой систему правил и принципов, которые регламентируют порядок учета и отражения ОНА и ОНО в бухгалтерской отчетности организаций.

Основным принципом балансового метода является применение временного разделения прибыли или убытка на текущие и отложенные налоговые показатели. Таким образом, балансовый метод учета позволяет организациям корректно учитывать текущие налоговые обязательства и активы, а также определить суммы отложенных налоговых активов и обязательств, которые будут использоваться или выплачиваться в будущем.

Балансовый метод учета ПБУ 18/02 основывается на принципах оценки налоговых активов и обязательств, которые устанавливаются с учетом налоговых ставок, ожидаемых временных разниц, и применяемости налоговых льгот и освобождений. Он также предусматривает детальное раскрытие информации о налоговых активах и обязательствах в отчетности организации для обеспечения прозрачности и надежности учета.

| Основные положения балансового метода учета ПБУ 18/02: |

|---|

| Учет ОНА и ОНО ведется на основе временного разделения прибыли или убытка |

| Определение налоговых активов и обязательств осуществляется с учетом налоговых ставок, временных разниц и применяемости налоговых льгот и освобождений |

| Необходимо обеспечить детальное раскрытие информации о налоговых активах и обязательствах в отчетности организации |

| Балансовый метод учета ПБУ 18/02 является обязательным для применения всеми организациями, подлежащими бухгалтерскому учету в России |

Таким образом, знание и применение балансового метода учета ПБУ 18/02 позволяет организациям корректно учитывать и отражать отложенные налоговые активы и обязательства в бухгалтерской отчетности, а также обеспечивает прозрачность и надежность учетных данных.

Что такое балансовый метод учета ПБУ 18/02

Балансовый метод учета ПБУ 18/02 является одним из разделов бухгалтерского учета, описывающим порядок учета и отражения активов, обязательств и изменений капитала компании в бухгалтерской отчетности.

Основной целью применения балансового метода учета является обеспечение объективной и достоверной информации о финансовом положении компании в отчетном периоде. При этом, данный метод учета позволяет отразить все активы и обязательства компании с учетом их экономической сущности и ликвидации по расчетам с налоговыми органами.

Принципы балансового метода учета ПБУ 18/02:

- Принцип исторической стоимости — активы и обязательства должны быть отражены в отчетности по стоимости при их первичном приобретении;

- Принцип долгосрочности — активы и обязательства должны быть классифицированы по срокам их ожидаемой реализации или погашения;

- Принцип надежности — все активы и обязательства должны быть отражены в отчетности с учетом возможного риска и неопределенности;

- Принцип непрерывности — бухгалтерская отчетность должна быть составлена на основе непрерывной и непрерывно сопоставимой информации.

Балансовый метод учета ПБУ 18/02 является важной составляющей финансового учета и отражения финансовой деятельности компании. Он позволяет достоверно зарегистрировать и учесть активы и обязательства, что является основой для принятия экономических решений, а также предоставления информации сторонним заинтересованным лицам.

Зачем требуются отложенные налоговые активы?

Отложенные налоговые активы играют важную роль в бухгалтерии и финансовом учете компаний. Они представляют собой финансовые ресурсы, которые возникают из разности между налоговой базой активов и общей стоимостью активов по бухгалтерским правилам. Отложенные налоговые активы позволяют компаниям учесть будущие налоговые выгоды, которые могут быть получены в результате использования текущих убытков или отсрочки налогообложения.

Одной из причин появления отложенных налоговых активов может быть использование ускоренных методов амортизации, которые позволяют компаниям списывать стоимость активов быстрее, чем по налоговым правилам. В результате возникает разность между стоимостью активов, учтенной по бухгалтерским правилам, и налоговой базой активов.

Второй причиной возникновения отложенных налоговых активов может быть использование налоговых льгот или скидок, предоставляемых государством. Такие льготы могут позволить компаниям уменьшить размер налоговых платежей в будущем, что отражается в виде отложенных налоговых активов.

Важно отметить, что отложенные налоговые активы не являются физическими активами, такими как здания, оборудование или запасы. Они скорее представляют собой потенциальные финансовые преимущества, которые компания может получить в будущем. В связи с этим, отложенные налоговые активы являются важным показателем финансовой устойчивости и потенциальной прибыльности компании.

| Преимущества отложенных налоговых активов: | Недостатки отложенных налоговых активов: |

|---|---|

| Повышение финансовой устойчивости компании | Необходимость правильного учета и оценки активов |

| Расширение возможностей для инвестиций и развития | Потенциальный риск изменения налогового законодательства |

| Снижение общей налоговой нагрузки | Ограниченность использования в некоторых случаях |

В целом, отложенные налоговые активы играют важную роль в финансовом учете компаний и способствуют увеличению их финансовой устойчивости, расширению возможностей для инвестиций и снижению налоговой нагрузки. Однако, для их правильного использования необходимо строго соблюдать правила учета и оценки активов, а также учитывать возможные изменения в налоговом законодательстве.

Как учитываются отложенные активы?

| Отложенные активы | Описание |

|---|---|

| Налоги, подлежащие уплате в будущем | Это суммы, которые компания может использовать в будущем для уменьшения налоговых обязательств, что позволяет снизить налоговую ставку и увеличить прибыль. |

| Отложенные активы от убытков | Компания может учесть убытки, понесенные в прошлом, и использовать их для уменьшения будущих налоговых обязательств. |

| Резервы и обесценение активов | Отложенные активы также могут быть образованы в результате создания резервов на покрытие будущих потерь или из-за обесценения активов компании. |

Учет отложенных активов осуществляется в соответствии с балансовым методом учета ПБУ 18/02. Согласно этому методу, отложенные активы должны быть распределены по периодам и учтены в бухгалтерской отчетности. Компания должна отражать изменения отложенных активов, такие как изменение ставок налогов или изменение срока ожидания получения налоговых вычетов, чтобы обеспечить достоверность финансовой информации.

Что собой представляет отложенный налоговый актив?

В данном разделе мы рассмотрим сущность и функцию отложенного налогового актива в контексте бухгалтерского учета. Отложенный налоговый актив представляет собой финансовый инструмент, который отражает потенциальную выгоду компании в виде снижения налоговой нагрузки в будущем. Он возникает в результате различия между бухгалтерской и налоговой стоимостью активов или обязательств, что приводит к возможности отсроченного налогообложения.

Отложенный налоговый актив является результатом применения балансового метода учета по Промышленным товарам 18/02. Он свидетельствует о том, что компания может рассчитывать на уменьшение своих будущих налоговых обязательств или увеличение получения налоговых вычетов. Это подтверждает финансовую стабильность и конкурентоспособность компании, создавая дополнительные ресурсы для инвестиций или развития бизнеса.

| Зачем возникают отложенные налоговые активы? |

|---|

| 1. Изменение налогового законодательства, позволяющее применять налоговые льготы или вычеты в будущем. |

| 2. Отличие между бухгалтерской и налоговой стоимостью активов или обязательств. |

| 3. Возможность перенести убытки предыдущих периодов на будущие годы и получить налоговые вычеты. |

Отложенный налоговый актив отражается в финансовой отчетности компании в качестве долгосрочного актива. Он классифицируется на основе ожидаемого срока осуществления выгоды от его использования. Компания должна детально просчитать свои налоговые обязательства и выгоды, чтобы определить размер и сроки формирования отложенного налогового актива, что позволит точно отразить его в бухгалтерском учете.

Важно отметить, что отложенный налоговый актив является не только показателем финансовой стабильности компании, но и предоставляет дополнительные возможности для управления налоговой нагрузкой. Компании могут активно использовать отложенные налоговые активы для оптимизации своей налоговой стратегии и повышения своей конкурентоспособности на рынке.

Как отразить изменения отложенного налогового актива

В данном разделе мы рассмотрим, каким образом можно отразить изменения, связанные с отложенным налоговым активом, без использования терминов «отложенный», «налоговый» и «актив».

Для начала следует отметить, что любые изменения, связанные с ожидаемыми положительными результатами налогообложения в будущем, могут повлиять на финансовые показатели организации. Такие изменения могут быть вызваны, например, изменением налогового законодательства или оценкой вероятности получения налоговых льгот.

Изменения отложенного налогового актива: варианты отражения

В зависимости от конкретной ситуации, изменения отложенного налогового актива могут быть отражены следующими способами:

- Корректировка баланса активов и обязательств

- Установление резерва для будущих налоговых обязательств

- Изменение доли отложенного налогового актива в акциях или долговых обязательствах компании

Рассмотрим каждый из этих способов более подробно.

Корректировка баланса активов и обязательств

Одним из способов отражения изменений отложенного налогового актива является корректировка баланса активов и обязательств организации. Это может быть выполнено путем изменения стоимости активов или увеличения обязательств в связи с изменениями в ожидаемом налоговом вычете. Такая корректировка позволяет достоверно отразить изменения, связанные с отложенным налоговым активом, на балансе организации.

Установление резерва для будущих налоговых обязательств

Другим способом отражения изменений отложенного налогового актива является установление резерва для будущих налоговых обязательств. Это позволяет организации учесть возможность будущих налоговых платежей, связанных с изменениями в налоговом законодательстве или другими факторами. Установление резерва позволяет обеспечить финансовую устойчивость организации и предусмотреть потенциальные налоговые обязательства, которые могут возникнуть в будущем.

Изменение доли отложенного налогового актива в акциях или долговых обязательствах компании

Третий способ отражения изменений отложенного налогового актива связан с изменением доли этого актива в акциях или долговых обязательствах компании. Это может быть сделано путем перераспределения активов и обязательств, чтобы учесть изменения в ожидаемом налоговом вычете. Такое изменение доли отложенного налогового актива позволяет более точно отразить его стоимость и влияние на финансовые показатели компании.

В завершение, стоит отметить, что отражение изменений отложенного налогового актива требует тщательного анализа и учета всех факторов, связанных с налогообложением и законодательством. Это поможет организации достоверно отразить свою финансовую ситуацию и обеспечить соответствие требованиям регулирующих органов.