С каждым годом в законодательстве вносятся все больше изменений, которые касаются собственников недвижимости. Это неизбежное следствие стремительного развития экономики и постоянно меняющихся потребностей общества. В последнее время одной из наиболее обсуждаемых тем стал вопрос о введении дополнительного платежа, который обязаны будут совершать лица, не являющиеся индивидуальными предпринимателями.

Нововведение позволит государству регулировать рынок сдачи жилой недвижимости и создать условия для снижения цен на аренду за счет увеличения прозрачности сделок. Однако, для собственников это может стать серьезной головной болью и вызвать негативные эмоции. Ведь никто не любит платить дополнительные налоги, особенно если они касаются их собственности.

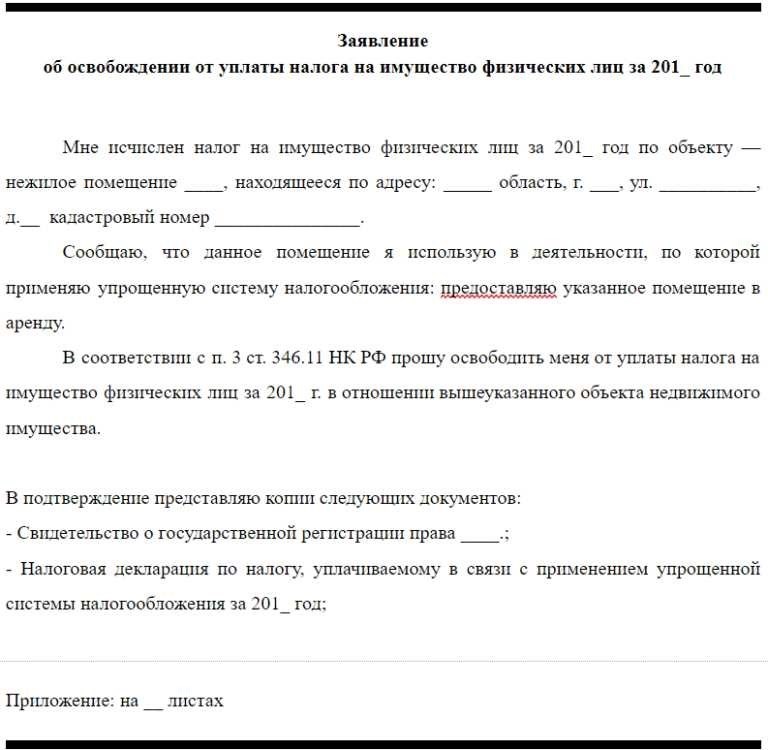

В данной статье мы рассмотрим образец бланка, на основании которого будут начисляться дополнительные платежи. Мы также поговорим о причинах введения новой системы налогообложения и потенциальных преимуществах, которые она может принести. Знание данных аспектов поможет вам лучше разобраться в новых требованиях и правилах, а также предварительно спланировать свои финансовые обязательства.

Выгодна ли самозанятость для арендодателей (наймодателей)?

В современном мире все больше людей ищут пути дополнительного заработка и оптимизации своих финансов. Одним из таких способов стало сдача недвижимости в аренду. Однако, с ростом популярности этого бизнеса, возникла необходимость разобраться в юридических аспектах и налогообложении данной деятельности.

Когда дело доходит до уплаты налогов от доходов, полученных от сдачи жилья, многие арендодатели задаются вопросом, насколько выгодным будет для них самозанятым статус. Самозанятость предлагает определенные преимущества и упрощенную систему налогообложения, которые могут оказаться привлекательными для арендодателей.

Первым пунктом, который стоит рассмотреть, является наличие льготной ставки налогов для самозанятых граждан. В отличие от обычных физических лиц, самозанятые могут воспользоваться более низкой ставкой налога на доходы. Это позволяет существенно снизить налоговую нагрузку и увеличить чистую прибыль от сдачи недвижимости в аренду.

Кроме того, статус самозанятого предлагает простую и удобную систему уплаты налогов. Вместо сложных деклараций и бухгалтерии, арендодатели могут воспользоваться специальными онлайн-сервисами, которые автоматически рассчитывают и уплачивают налоги. Это не только экономит время, но и упрощает жизнь арендодателям, освобождая их от необходимости разбираться в сложных налоговых процедурах.

Однако, прежде чем принимать решение о самозанятости, арендодателям следует тщательно оценить все аспекты этого статуса. Например, самозанятый не имеет страхового покрытия и социальных льгот, которые предоставляются государством обычным работникам. Также, при самозанятости нет гарантии стабильного дохода, так как арендодатель зависит от постоянного спроса на свою недвижимость.

В итоге, выгодность самозанятости для арендодателей зависит от индивидуальных обстоятельств и предпочтений каждого. Однако, учитывая потенциальные налоговые льготы и упрощенную систему уплаты налогов, многие арендодатели могут найти в этом статусе выгодное решение для оптимизации своих финансов и управления недвижимостью.

Как оплатить налог при сдаче жилья по системе НДФЛ?

При осуществлении деятельности по предоставлению жилья в аренду, возникает обязанность уплачивать налоги на полученный доход. Один из способов уплаты налога предусматривает возможность воспользоваться режимом патента. Рассмотрим, насколько выгодным может быть данный вариант для арендодателей.

Патент – это упрощенная система налогообложения, которая позволяет определить фиксированную сумму налога, которую необходимо уплатить. В случае сдачи квартиры в аренду, арендодатель может воспользоваться патентом и уплатить налог в виде фиксированной суммы, которая будет определена на основе типа жилья и расчетного показателя, установленного налоговым органом. При этом не требуется предоставлять дополнительные документы и формировать отчетность, что значительно упрощает процедуру уплаты налога.

Однако, прежде чем принять решение об использовании патента для уплаты налогов с сдачи квартиры, необходимо учесть ряд факторов. Во-первых, фиксированная сумма налога может оказаться выше, чем обычные налоговые ставки по общей системе налогообложения. Во-вторых, при использовании режима патента, арендодатель не имеет возможности использовать определенные расходы для уменьшения налогооблагаемой базы.

Для принятия решения о выборе режима уплаты налога от сдачи квартиры на патенте, необходимо провести подробный расчет и сравнить фактические затраты при использовании данного режима с общей системой налогообложения. Также стоит учесть предполагаемый объем доходов от сдачи жилья, чтобы определить, насколько выгоден данный режим при уплате налога.

В итоге, выбор вида уплаты налога при сдаче квартиры в аренду – это индивидуальное решение каждого арендодателя, зависящее от его финансовых возможностей, объема доходов и величины затрат на содержание и обслуживание имущества. Тщательный расчет и консультация со специалистами помогут определить наиболее оптимальный для каждого случай выбор формы уплаты налога.

Выгоден ли патент при уплате налогов со сдачи жилья?

В данном разделе рассмотрим вопрос о том, насколько выгодно использование патента при уплате налогов с доходов от сдачи жилья. Будет проанализирована эффективность данного варианта оплаты налогов и возможные преимущества, которые он может предоставить.

Альтернативные способы уплаты налогов

Перед тем, как приступить к оценке выгодности патента, стоит рассмотреть и другие варианты уплаты налогов с доходов, полученных от сдачи жилья. Возможность выбора различных форм оплаты позволяет каждому арендодателю подобрать оптимальный и наиболее выгодный вариант.

Одним из основных вариантов уплаты налогов является обычная предоставление отчетности и уплата НДФЛ (налога на доходы физических лиц). Этот вариант позволяет арендодателю пользоваться всеми льготами и налоговыми вычетами, которые предусмотрены законодательством для граждан.

Преимущества патента

Тем не менее, использование патента также может оказаться выгодным в ряде случаев. При регистрации патента арендодатель получает право на упрощенную форму учета доходов и уплату налогов. Одним из основных преимуществ данного варианта является снижение стоимости уплаты налогов. Также, при использовании патента, арендодатель освобождается от необходимости предоставления отчетности и учета всех финансовых операций.

Важно отметить, что выгодность патента зависит от суммы дохода, полученного от сдачи жилья. При высоких доходах использование патента может быть более выгодным, так как позволяет уплатить фиксированную сумму налога, независимо от полученного дохода.

Несмотря на свои преимущества, использование патента также имеет ряд ограничений и недостатков. Например, при выборе данной формы оплаты арендодатель не имеет права пользоваться определенными налоговыми льготами и вычетами. Также, патент не дает возможности участия в программе страхования от невыплаты арендных платежей.

В итоге, выбор использования патента при уплате налогов с доходов от сдачи жилья зависит от индивидуальных финансовых обстоятельств и целей арендодателя. Необходимо тщательно проанализировать все возможности и преимущества каждого варианта, чтобы сделать правильный выбор.

Какие существуют варианты уплаты налогов на доходы от сдачи жилья?

В данном разделе мы рассмотрим различные способы уплаты налогов на полученные доходы от сдачи жилья. Это важная тема для владельцев недвижимости, так как правильный выбор метода уплаты налога может оказать существенное влияние на размер налоговых платежей и общую финансовую выгодность данного вида деятельности.

Первый вариант — это использование системы уплаты налога, основанной на установленных ставках и обязательной декларации перед налоговыми органами. В этом случае арендодатель самостоятельно расчитывает налоговую сумму, исходя из доходов от сдачи жилья, и предоставляет налоговую декларацию в соответствующие организации. Этот вариант позволяет иметь контроль над процессом уплаты налога и самостоятельно определить, сколько необходимо отчислить из полученного дохода.

Второй вариант — это использование упрощенной системы налогообложения. В этом случае установленные законодательством ставки налогов снижаются, что облегчает финансовую нагрузку на арендодателя. Однако, стоит учесть, что при выборе этого варианта уплаты налога необходимо соблюдать определенные условия и ограничения, установленные законом.

Третий вариант — это использование патента. При использовании данного варианта уплаты налога арендодатель покупает патент на осуществление деятельности по сдаче жилья и уплачивает фиксированную сумму налога, установленную в обмен на право заниматься этой деятельностью. Этот вариант может быть выгоден в случае, если ожидается стабильная прибыль от сдачи жилья и отсутствуют необходимые условия для применения других методов уплаты налога.

Выбор варианта уплаты налога на доходы от сдачи жилья зависит от конкретных обстоятельств и условий деятельности арендодателя. Необходимо учитывать свои финансовые возможности, срок сдачи жилья, ожидаемый доход и другие факторы, чтобы принять правильное решение.

Важно помнить, что выбор метода уплаты налога и правильное его выполнение являются важными аспектами успешной и законной деятельности по сдаче жилья. При возникновении любых вопросов или сомнений необходимо обратиться к специалистам именно в данной области, чтобы избежать проблем соответствия законодательству и неустоек налоогвых органов.