Организация трудового процесса – это глубокий и всеобъемлющий процесс, который требует внимания к каждой детали. Одной из важнейших составляющих этого сложного механизма является понимание и выполнение финансовых обязанностей со стороны работодателя. Присутствие налогов в этом контексте является неотъемлемой частью. Налогообложение для работодателя – это ответственность, которую следует понимать и удовлетворять.

Когда речь заходит о финансовых обязанностях работодателя, первым делом в голове возникают слова «какие налоги платит работодатель». Однако, наше внимание должно быть сосредоточено на конкретных аспектах и детализации, без использования устаревших стереотипов. Вместо этого, давайте погрузимся в налоговую сферу и рассмотрим роль работодателя в процессе налогообложения.

Возможно, вы интересуетесь, какие финансовые обязательства возлагаются на организацию в сфере налогообложения. Вместо того, чтобы просто перечислять их, давайте подробнее разберемся в их сути и импликациях.

Как еще можно сэкономить

Для оптимизации финансовых затрат и снижения финансовой нагрузки на организацию важно рассмотреть различные методы экономии, связанные с уплатой налогов и взносов. Предлагаем рассмотреть возможности минимизации финансовых потерь, основанные на сокращении обязательных платежей в рамках законодательства.

Оптимизация системы налогообложения

Одним из вариантов сокращения налоговых платежей является оптимизация системы налогообложения. Это включает в себя анализ действующих налоговых ставок и сравнительную оценку налоговых льгот и преимуществ, которые могут быть применены в деятельности организации. Таким образом, предприятие может осуществлять налогообложение с использованием наиболее выгодных для него налоговых ставок и льготных опций.

Организация системы компенсаций

Другим способом снижения финансовой нагрузки на организацию является организация системы компенсаций. Организация может установить разные виды компенсаций, такие как дополнительные льготы, бонусы или непосредственную финансовую компенсацию, для сотрудников, которые могут быть использованы для снижения общих налоговых платежей. Такие компенсации могут стимулировать сотрудников и в то же время снизить общие затраты налогооблагаемых выплат.

Важно отметить, что все указанные методы экономии налогов и взносов должны быть реализованы в соответствии с законодательством и соблюдением налоговых правил и норм. Каждая организация должна провести подробный анализ и проконсультироваться с профессионалами в области налогообложения, чтобы избежать непредвиденных последствий и негативных последствий для своей деятельности.

Используя правильные методы и стратегии, бизнес может существенно снизить свои налоговые расходы и улучшить свою финансовую позицию в совокупности.

Какие налоги и взносы нужно платить?

Налоги и взносы как основа финансовой поддержки государства

Выплата налогов и взносов является важным фактором развития экономики и обеспечения социальной защиты граждан. Государство использует собранные средства для осуществления различных программ, таких как образование, здравоохранение и социальная помощь. Благодаря налогам и взносам, гражданам предоставляются возможности получить доступ к качественным услугам и поддержке в различных сферах жизни.

Налоги — это обязательные платежи, которые взимаются с граждан и организаций в соответствии с установленными законами. Налоговая система включает различные виды налогов, такие как доходный налог, налог на прибыль организаций и налог на недвижимость. Налоговые ставки и правила варьируются в зависимости от вида налога и доходов организации или физического лица.

Взносы, в свою очередь, представляют собой суммы, которые уплачиваются в фонды социального обеспечения для обеспечения социальной защиты граждан. Эти взносы направлены на финансирование пенсионной системы, медицинского страхования и других программ социального характера. Размер взносов определяется в соответствии с доходами работника и установленными нормами в каждой социальной сфере.

Последствия невыплаты налогов и взносов

Ответственность за невыплату налогов и взносов может быть серьезной и иметь негативные последствия как для работодателя, так и для работника. Неправильное или неполное исполнение финансовых обязательств может привести к штрафам, налоговым пересмотрам и даже судебным разбирательствам.

Для работодателей, невыплата налогов и взносов может повлечь за собой лишение лицензии на осуществление деятельности, а также негативно сказаться на репутации компании. Кроме того, невыплата взносов в фонды социального обеспечения может привести к потере социальных льгот и защиты для работников.

Для работников, невыплата налогов и взносов может означать потерю доступа к социальным программам и льготам, таким как пенсионное обеспечение и медицинская страховка. Кроме того, задолженность по налогам и взносам может привести к ограничениям в получении кредитов и других финансовых услуг.

Что будет, если не заплатить налоги и взносы?

Несоблюдение обязательств по уплате налогов и взносов может повлечь за собой серьезные последствия для работодателя. Правительство страны устанавливает определенные налоговые ставки и взносы, которые работодатели обязаны уплачивать в бюджет государства. Нарушение данного обязательства может привести к правовым и финансовым проблемам.

Невыполнение своих обязательств перед государством может привести к юридическим последствиям. В случае неуплаты налогов и взносов, налоговые органы имеют право применить санкции в соответствии с законодательством. Это может включать штрафы, пени, арест счетов компании или даже судебные действия против работодателя. Такие ситуации не только наносят ущерб финансовому состоянию организации, но и могут серьезно повлиять на ее репутацию.

Нарушение обязательств трудовым законодательством также может быть наказано. Если работодатель не выполняет свои обязательства по уплате налогов и взносов, он может быть привлечен к административной или уголовной ответственности. В случае установления вины, предусмотрены штрафы, арест и даже лишение свободы руководителей организации.

Кроме того, неуплата налогов может повлечь за собой проблемы с финансовыми органами и партнерами. Банки, инвесторы и партнеры организации могут отказаться сотрудничать с работодателем, который не исполняет свои финансовые обязательства. Это может привести к затруднениям в получении кредитов, привлечении инвестиций и установлении деловых отношений.

Налоговые и финансовые проблемы могут существенно повлиять на деятельность и развитие компании. Неуплата налогов и взносов может оказать негативное влияние на финансовое состояние организации, привести к задолженностям и ограничениям в области расходования средств. Это может затруднить функционирование бизнеса, ограничить возможности развития и конкурентоспособность компании.

В целях избежания возникновения юридических и финансовых проблем, работодатели обязаны строго соблюдать требования по уплате налогов и взносов. Своевременное и полное исполнение финансовых обязательств является неотъемлемой частью корпоративной ответственности и важным фактором в поддержании доверия со стороны государства, финансовых органов и партнеров.

Можно ли уменьшить налоги работодателя за работника

В данном разделе мы рассмотрим возможности сокращения финансовой нагрузки на работодателя в связи с уплатой налогов за своих сотрудников. Для организаций это может стать значительным фактором в снижении общих расходов и повышении конкурентоспособности.

Важность эффективного налогового планирования

Оптимизация налоговых обязательств является ключевым аспектом успешного ведения бизнеса. Предприятия должны уделять должное внимание поиску легальных способов уменьшения налогов, в том числе и за своих работников. Своевременное и грамотное налоговое планирование помогает предотвратить ненужные расходы и минимизировать риски возможных налоговых санкций.

Стимулирование и социальные льготы

Один из способов снизить налоги работодателя за своих сотрудников — это использование различных стимулов и социальных льгот. Это может быть предоставление дополнительных медицинских или социальных услуг, компенсация затрат на обучение и развитие персонала, а также создание благоприятных условий для повышения здоровья и безопасности на рабочем месте.

При этом необходимо учитывать, что такие меры должны соответствовать законодательству и не противоречить трудовому и налоговому законодательству.

Привлечение инвестиций и налоговые кредиты

Для работодателей также возможно уменьшение налоговой нагрузки через привлечение инвестиций или получение налоговых кредитов. Например, многие страны предоставляют налоговые льготы для компаний, инвестирующих в определенные отрасли или регионы. Такие меры позволяют не только сэкономить средства, но и стимулируют развитие экономики и создание новых рабочих мест.

Все вышеперечисленные методы являются лишь некоторыми из возможных способов уменьшить налоговую нагрузку работодателя в отношении своих сотрудников. Для каждой организации будет необходим индивидуальный подход, учитывающий особенности бизнеса и налоговое законодательство страны.

Важно помнить, что любые действия по сокращению налогов должны быть осуществлены в соответствии с требованиями законодательства и не противоречить принципам этики и социальной ответственности.

Какие налоги платит работодатель за работника

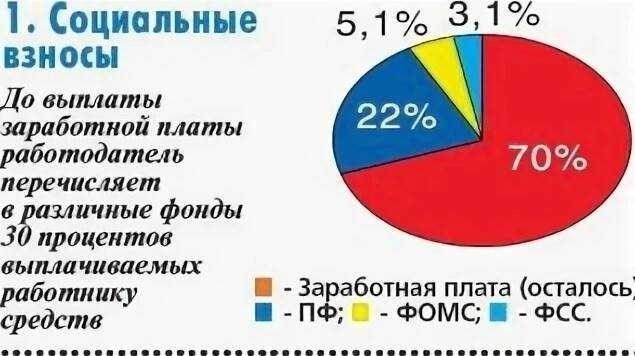

Обязательные налоги и взносы, уплачиваемые работодателем:

1. НДФЛ — налог на доходы физических лиц. Данный налог удерживается из заработной платы работника и выплачивается работодателем в бюджет государства. Он является основным и наиболее значимым налогом, который взимается с работников за получение доходов.

2. Взносы в Пенсионный фонд. Работодатель обязан уплачивать взносы в Пенсионный фонд Российской Федерации. Эти взносы направляются на покрытие пенсионных выплат и формирование пенсионных накоплений для работников после выхода на пенсию.

3. Взносы в Фонд социального страхования. Работодатель также обязан уплачивать взносы в Фонд социального страхования, которые предназначены для компенсации временной утраты трудоспособности, смерти работника или наступления других социальных рисков.

4. Взносы в Фонд обязательного медицинского страхования. Работодатель выплачивает взносы в Фонд обязательного медицинского страхования, которые направляются на обеспечение бесплатной медицинской помощи работникам.

Все эти налоги и взносы обязательны для уплаты со стороны работодателя и влияют на общую сумму затрат на заработную плату. Они регулируются соответствующими законодательствами и проверяются налоговыми инспекциями. Уплата налогов и взносов является ответственностью работодателя и неуплата может повлечь за собой штрафы и правовые последствия.

Таблица обязательных налогов и взносов:

| Наименование налога или взноса | Описание |

|---|---|

| НДФЛ | Налог на доходы физических лиц, удерживаемый из заработной платы |

| Взносы в Пенсионный фонд | Взносы на обеспечение пенсионных выплат и накоплений |

| Взносы в Фонд социального страхования | Взносы на социальное страхование работников |

| Взносы в Фонд обязательного медицинского страхования | Взносы на обеспечение бесплатной медицинской помощи |

Работодатель должен учитывать эти финансовые обязательства при расчете заработной платы своих сотрудников и вести учет соответствующих платежей. Соблюдение законодательства и своевременная уплата налогов и взносов являются важной составляющей успешной деятельности организации.

Какой налог с зарплаты в совокупности

В данном разделе представлена информация о налоге, который взимается с зарплат работников в общей сумме. Этот налог состоит из нескольких компонентов, которые определяются в соответствии с законодательством и регулируются налоговыми органами. Важно знать о всех составляющих этого налога, чтобы иметь четкое представление о сумме, которую работник будет получать на руки после уплаты всех обязательных платежей.

Компоненты налога с зарплаты

Налог с зарплаты в совокупности включает в себя несколько компонентов, каждый из которых взимается с определенной долей от общей суммы заработной платы. Одним из основных компонентов является подоходный налог, который начисляется в зависимости от уровня дохода работника. Другим важным компонентом является взнос на социальное страхование, который обязателен для всех работников и предназначен для обеспечения социальной защиты в случае болезни, инвалидности или потери трудоспособности.

Также налог с зарплаты включает в себя взносы на обязательное медицинское страхование, которые предназначены для обеспечения доступной и качественной медицинской помощи работникам. Помимо этого, с зарплаты могут взиматься дополнительные налоги и взносы в зависимости от региональных и муниципальных нормативных актов.

Расчет и уплата налога с зарплаты

Расчет и уплата налога с зарплаты осуществляется работодателем, который обязан удерживать соответствующую сумму из заработной платы работника и перечислять ее в бюджет. Работник имеет право знать о размере налоговых вычетов, которые могут снизить сумму налога, а также о возможных льготах и льготных категориях налогоплательщиков.

| Компонент налога | Ставка |

|---|---|

| Подоходный налог | уровень дохода |

| Взнос на социальное страхование | фиксированная ставка |

| Взнос на обязательное медицинское страхование | фиксированная ставка |

| Дополнительные налоги и взносы | в зависимости от региональных и муниципальных нормативных актов |

Оптимальным способом сокращения налогов и взносов является регулярное обновление информации о действующих налоговых законах и использование всех возможных налоговых вычетов и льгот. Работодатель также может искать способы оптимизации заработной платы работников с целью уменьшения налоговых платежей. Однако, при этом необходимо соблюдать все требования законодательства и не нарушать права работников на получение достойной заработной платы и социальной защиты.

Как сократить налоги и взносы?

В данном разделе рассмотрим стратегии и методы, которые помогут оптимизировать платежи по налогам и взносам, снизить их общую сумму и сэкономить средства без нарушения законодательства.

1. Используйте льготные налоговые режимы

Для многих видов деятельности существуют специальные налоговые режимы, которые позволяют уменьшить обязательные платежи. Изучите законодательство и выясните, есть ли в вашей отрасли такие возможности. Например, для малого и среднего бизнеса предусмотрены упрощенные системы налогообложения, которые позволяют снизить налоговую нагрузку.

2. Оптимизируйте расходы

Аккуратное планирование расходов поможет снизить базу налогообложения. Обратите внимание на возможность получения налоговых вычетов и льгот в отношении определенных статей расходов. Например, некоторые виды затрат на научно-исследовательскую деятельность, обучение сотрудников или закупку нового оборудования могут быть признаны налогово вычетными.

Также стоит обратить внимание на возможность использования льготных программ, предлагаемых государством или местными органами власти. Некоторые регионы предоставляют налоговые каникулы или субсидии предприятиям, осуществляющим инвестиционные проекты или создающим новые рабочие места.

3. Заключайте договоры с умелым распределением затрат

Разделите расходы с работниками или партнерами таким образом, чтобы уменьшить налогооблагаемую базу. Например, возможно, в некоторых случаях, стоит пересмотреть систему выплат с использованием премий, бонусов или других немонетарных компенсаций. При этом необходимо учитывать требования законодательства и конкретные условия вашей организации.

Важно помнить, что вопросы налогообложения требуют профессионального подхода и консультации специалистов в данной области. Пользуйтесь правовыми консультациями и аудиторскими услугами для обоснованных и эффективных решений в области налогообложения.

В следующих разделах статьи мы рассмотрим другие аспекты налогообложения и взносов, а также ответим на вопросы, связанные с неплатежеспособностью и последствиями неуплаты налогов и взносов.