В условиях современной глобализации и развития международной торговли, обеспечение безопасности и надежности финансовых операций становится одной из приоритетных задач. Именно в этом контексте возникают различные методы и инструменты, позволяющие удовлетворить интересы как продавца, так и покупателя. Одним из таких инструментов является безакцептный аккредитив.

Безакцептный аккредитив представляет собой специальный механизм, который гарантирует исполнение финансовых обязательств продавца перед покупателем без необходимости привлекать сторонних гарантов или акцептантов. В отличие от обычного аккредитива, безакцептный аккредитив устраняет ряд возможных рисков и обеспечивает стабильность в процессе международных сделок.

Основная идея безакцептного аккредитива заключается в том, что банк-эмитент аккредитива полностью гарантирует оплату сделки продавцу, не требуя при этом акцепта со стороны других участников. Такая форма гарантии позволяет ускорить процесс финансовых расчетов, минимизировать риски и упростить процедуру проведения сделок.

Что собой представляет аккредитив?

Аккредитив представляет собой документарную операцию, при которой банк, действуя по инструкции своего клиента-покупателя, обязуется осуществить платеж в пользу продавца, при условии предоставления им необходимых документов, подтверждающих выполнение условий сделки.

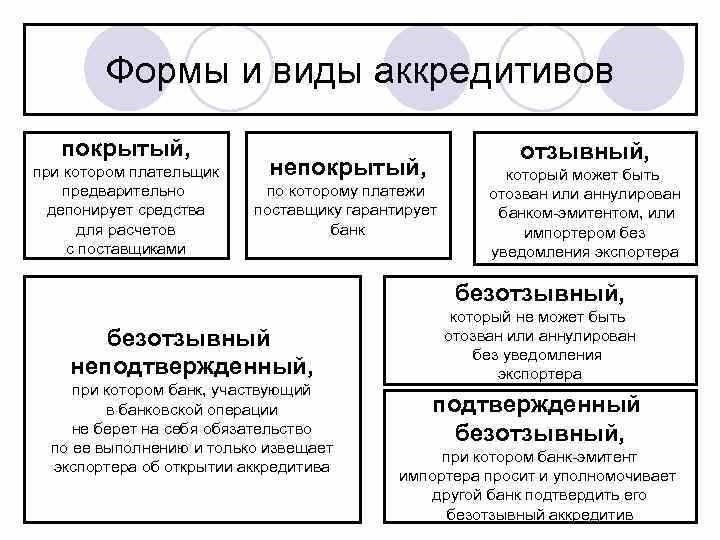

Для обеспечения уверенности и защиты интересов сторон сделки, аккредитив может быть оформлен в различных формах, таких как безотзывный, отзывной, первоначальный, неподтвержденный и другие. Каждая форма аккредитива имеет свои особенности, которые должны быть учтены при его использовании.

При использовании аккредитива в качестве формы расчетов, продавец получает гарантию получения платежа от банка покупателя, что значительно повышает его уверенность в успешной сделке. Покупатель же, в свою очередь, может быть уверен в том, что платеж будет осуществлен только после получения соответствующих документов, подтверждающих выполнение условий сделки.

- Аккредитивные счета могут быть использованы в различных ситуациях, включая международную торговлю, инвестиционные операции и коммерческие сделки.

- Преимущества аккредитива включают обеспечение безопасности финансовых расчетов, гарантию исполнения обязательств сторон и минимизацию рисков.

- Недостатки аккредитива могут заключаться в высоких комиссионных платежах и сложности оформления документов.

Использование аккредитива при покупке квартиры также позволяет сторонам сделки обезопасить себя от возможных рисков и обеспечить выполнение финансовых обязательств. Однако, следует учитывать особенности и требования, связанные с данным типом сделки и использованием аккредитива в данном контексте.

В итоге, аккредитив является надежным инструментом для осуществления финансовых расчетов в международной торговле и других сферах бизнеса, обеспечивая стороны сделок гарантией исполнения обязательств и защитой их интересов.

Формы расчетов по аккредитиву

Расчеты по аккредитиву представляют собой различные способы оплаты товаров и услуг, которые осуществляются через банковский инструмент под названием аккредитив. Этот инструмент позволяет обеспечить безопасность и надежность взаиморасчетов между экономическими субъектами.

Существуют несколько форм расчетов по аккредитиву, каждая из которых имеет свои особенности и применение в зависимости от ситуации. Основные формы расчетов по аккредитиву включают:

1. Платежный аккредитив (простой аккредитив)

Платежный аккредитив представляет собой форму расчетов, при которой банк-эмитент обязуется выплатить определенную сумму денежных средств в пользу получателя товаров или услуг после выполнения определенных условий. В данной форме аккредитива основное внимание уделяется срокам и условиям оплаты, что делает эту форму наиболее простой и удобной для сторон сделки.

2. Аккредитив с акцептом (простой акцепт)

Аккредитив с акцептом является модификацией платежного аккредитива, при которой банк-эмитент требует от получателя товаров или услуг подтверждения их приемки и согласия с условиями аккредитива. Это делается путем подписания акцепта, который является обязательством получателя принять платеж и выполнить заданные условия. Такая форма аккредитива нередко применяется в случаях, когда имеется необходимость в дополнительном контроле за выполнением условий сделки или доставкой товаров.

Различные формы расчетов по аккредитиву позволяют сторонам сделки выбирать наиболее подходящий вариант оплаты в зависимости от своих потребностей и требований. Осознанный выбор формы аккредитива позволяет обеспечить эффективность и безопасность взаиморасчетов, минимизировать риски и обеспечить доверие между всеми участниками сделки.

Виды аккредитивных счетов и их особенности

В данном разделе рассмотрим различные виды аккредитивных счетов и особенности их функционирования. Аккредитивные счета представляют собой инструменты, используемые в международном банковском обслуживании для обеспечения безопасности и гарантии исполнения финансовых обязательств между участниками сделки.

Подтвержденный аккредитив

Подтвержденный аккредитив является наиболее надежным и гарантирует обязательства банка-эмитента перед бенефициаром. В данном случае, помимо гарантий эмитента аккредитива, аккредитив подтверждается также банком-подтверждающим. Это означает, что в случае невыполнения обязательств эмитентом, банк-подтверждающий обязуется выполнить платеж. Такой вид аккредитива обеспечивает наивысшую степень безопасности для бенефициара.

Неподтвержденный аккредитив

Неподтвержденный аккредитив выпускается только банком-эмитентом. В данном случае, бенефициар полагается только на гарантии эмитента аккредитива. Банк-подтверждающий не принимает на себя обязательств выполнить платеж в случае невыполнения эмитентом. Неподтвержденный аккредитив является менее надежным с точки зрения бенефициара, однако может иметь более низкую комиссию и стоимость для заявителя.

Кроме того, существуют различные модификации аккредитивных счетов, такие как банковский аккредитив с предварительной оплатой, банковская гарантия на аккредитив, аккредитив с отсрочкой платежа и т. д. Каждый вид аккредитивного счета имеет свои особенности и может быть выбран в зависимости от конкретных потребностей и рисков сторон сделки.

Важно отметить, что выбор видов аккредитивных счетов должен быть обоснован исходя из целей и задач, которые ставятся перед участниками сделки. Также необходимо учитывать финансовую устойчивость и репутацию банков, эмитирующих и подтверждающих аккредитивы.

В итоге, правильный выбор типа аккредитивного счета позволяет обеспечить надежность и безопасность финансовых операций, а также минимизировать возможные риски для всех сторон сделки.

Преимущества и недостатки аккредитива

При использовании аккредитива при покупке квартиры имеется ряд преимуществ и недостатков, которые важно учитывать перед принятием решения о его применении. Подробнее рассмотрим особенности этого инструмента и его влияние на сделку.

Преимущества аккредитива

Во-первых, аккредитив обеспечивает высокий уровень безопасности для обеих сторон сделки. Покупатель получает гарантию того, что продавец исполнит свои обязательства, поскольку платеж осуществляется через банк, который контролирует процесс. Продавец, в свою очередь, может быть уверен в получении оплаты при условии выполнения условий аккредитива.

Во-вторых, аккредитив является международным инструментом, широко используемым в международной торговле. Это позволяет вовлечь в сделку стороны из разных стран и обеспечивает стандартные условия расчетов.

В-третьих, использование аккредитива позволяет разделить риски между покупателем и продавцом. Покупатель не платит сразу всю сумму за квартиру, а осуществляет платежи поэтапно или после получения подтверждающих документов. Это обеспечивает более гибкие условия для обеих сторон и снижает возможные риски.

Недостатки аккредитива

Одним из недостатков аккредитива является его сложность использования. Стороны сделки должны ознакомиться с условиями аккредитива, а также следить за соблюдением всех необходимых требований и сроков. Это может потребовать дополнительных усилий и времени.

Еще одним недостатком является наличие комиссионных платежей за обслуживание аккредитива. Как правило, комиссии устанавливаются банком и могут составлять значительную сумму. Покупатель и продавец должны быть готовы к дополнительным расходам на данные комиссии.

В конечном итоге, использование аккредитива при покупке квартиры имеет свои особенности и следует внимательно проанализировать все его аспекты перед принятием решения. Это поможет обеим сторонам сделки достичь желаемого результата и защитить свои интересы.

Схема использования аккредитива при покупке квартиры

Схема использования аккредитива при покупке квартиры включает несколько этапов. Во-первых, покупатель и продавец заключают договор купли-продажи, в котором указываются все условия и сумма сделки. Затем покупатель обращается в свой банк с просьбой о выдаче аккредитива в пользу продавца квартиры.

Банк проводит проверку документов и финансового состояния покупателя. После успешной аутентификации банк готовит аккредитив, который является гарантией оплаты продавцу при условии выполнения им своих обязательств. Далее банк отправляет аккредитив продавцу через банк-корреспондент.

Продавец получает аккредитив и проверяет его на соответствие условиям договора купли-продажи. Если все условия удовлетворяют продавцу, он приступает к оформлению документов на передачу квартиры. После этого продавец предъявляет банку все необходимые документы и получает оплату за квартиру.

Покупатель, в свою очередь, получает от продавца все необходимые документы на квартиру. Таким образом, при использовании аккредитива сделка является защищенной и надежной для обеих сторон, так как оплата происходит только после выполнения всех условий договора купли-продажи.

Для обеспечения безопасности и прозрачности сделки рекомендуется обратиться к юристу или специалисту в области недвижимости, который поможет правильно оформить договор купли-продажи и провести все необходимые проверки перед использованием аккредитива.

Коротко о главном

Данный раздел посвящен обсуждению основных аспектов и преимуществ использования аккредитива при покупке квартиры. Вам будет представлена схема, как данный инструмент используется в банковской сфере и какие виды аккредитивных счетов существуют. Также будут рассмотрены формы расчетов, особенности и недостатки этого инструмента.

Аккредитив представляет собой механизм, с помощью которого происходит финансовое обеспечение сделки по покупке квартиры. Он позволяет обеим сторонам сделки быть уверенными в исполнении своих обязательств. В данном разделе будут рассмотрены различные формы расчетов по аккредитиву, которые могут быть использованы при покупке жилой недвижимости.

Важно отметить, что существуют различные виды аккредитивных счетов, каждый из которых имеет свои особенности и преимущества. В данном разделе мы рассмотрим эти виды счетов и обсудим их характеристики для более надежного и защищенного проведения сделки.

Несмотря на свою полезность, аккредитив также имеет некоторые недостатки, которые важно учесть при его использовании. В данном разделе мы обсудим эти недостатки для более объективного взгляда на данный инструмент и возможность применения его при покупке квартиры.

Далее будет представлена схема использования аккредитива при покупке квартиры, которая позволит четко представить, как именно данный инструмент применяется на практике и какие этапы включает в себя этот процесс.

В итоге, данный раздел позволит вам получить полное представление об аккредитивах в банковской сфере при покупке квартиры. Вы узнаете о преимуществах и недостатках данного инструмента, сможете оценить его эффективность и принять взвешенное решение о его использовании в конкретной сделке.

Что такое аккредитив в банке при покупке квартиры

Аккредитив представляет собой специальный вид платежного документа, который используется в международных и внутренних расчетах. Он гарантирует доставку определенного количества товаров или услуг в установленные сроки и при определенных условиях.

При покупке квартиры в банке, аккредитив выступает в качестве инструмента безопасного расчета между покупателем и продавцом. Он обеспечивает обе стороны сделки доверием и гарантированным финансовым обеспечением.

Особенности аккредитива в банке при покупке квартиры

Аккредитив в банке при покупке квартиры имеет следующие особенности:

- Покупатель оформляет аккредитив в своем банке, который является гарантом исполнения обязательств перед продавцом.

- Продавец может осуществлять реализацию квартиры с уверенностью, что получит оплату в согласованных сроках и в полном объеме.

- Банк, выступающий гарантом, контролирует исполнение условий аккредитива и проверяет соответствие документов, представленных продавцом.

- Аккредитив предоставляет покупателю защиту от непредвиденных ситуаций и рисков, связанных с покупкой недвижимости.

- Продавец получает гарантированную оплату, что способствует повышению его доверия к покупателю и обеспечивает успешное завершение сделки.

Преимущества и недостатки аккредитива

Использование аккредитива в банке при покупке квартиры имеет как свои плюсы, так и минусы, которые следует учитывать:

Преимущества:

- Безопасность и гарантия выполнения обязательств для обеих сторон сделки.

- Защита от рисков и непредвиденных ситуаций.

- Увеличение доверия продавца к покупателю.

- Контроль и проверка документов со стороны банка.

Недостатки:

- Дополнительные финансовые затраты на оформление аккредитива и комиссии банка.

- Возможные ограничения в выборе банка, с которым может работать продавец.

- Сложности в оформлении аккредитива и требованиях к документам.

Важно учитывать все стороны использования аккредитива при покупке квартиры и внимательно анализировать условия и требования банка, чтобы сделка была успешной и безопасной для всех участников.