Введение

В данной статье речь пойдет о методах и правилах, определяющих размер налогового взноса за использование земельных участков. Будут рассмотрены основные принципы и формулы, используемые для расчета этого налога.

Принципы расчета

Определение суммы налоговой ставки на использование земельного участка основывается на различных критериях. Одним из них является его категория, которая определяет функциональное назначение участка. Кроме того, учитывается площадь участка, его местоположение, а также индивидуальные характеристики, такие как наличие коммуникаций или особенности рельефа.

Оценка категории земельного участка

Категория земельного участка является важным фактором, влияющим на размер налогового взноса. Она может быть определена как сельскохозяйственная, промышленная, жилая или коммерческая. Категория участка зависит от его функционального назначения и регулируется государственными нормативами.

Учет площади и местоположения

Помимо категории, размер налога также зависит от площади участка и его местоположения. Налоговая ставка обычно рассчитывается на единицу площади, например, на квадратный метр или гектар. Как правило, чем больше площадь земли, тем выше налоговый взнос. Кроме того, расположение участка может оказать влияние на его стоимость и, соответственно, на размер налога.

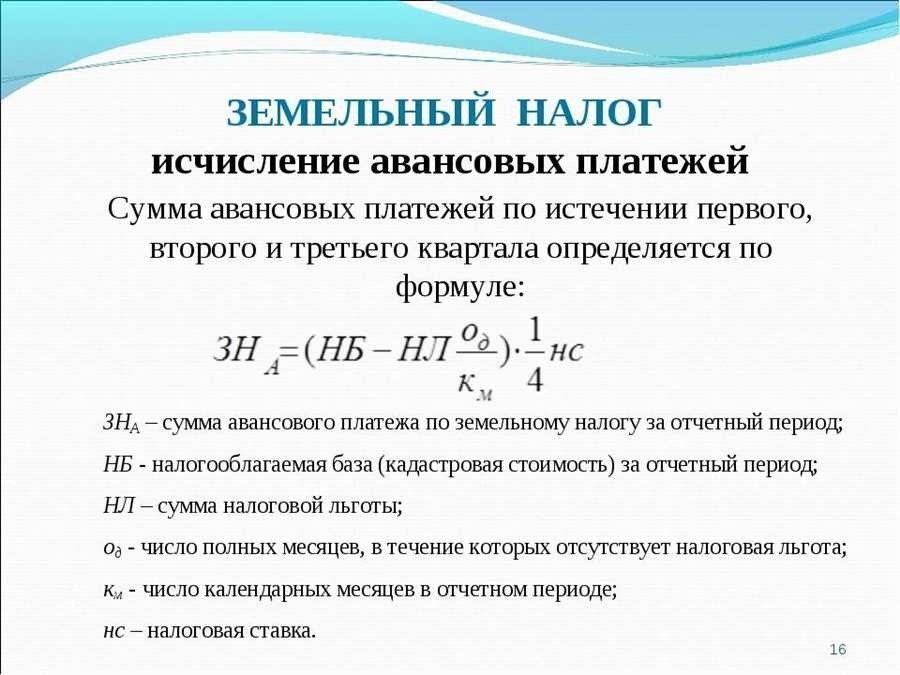

Формула расчета

Для определения суммы налогового взноса за использование земельного участка применяется следующая формула:

- Определить категорию земельного участка и соответствующую налоговую ставку для этой категории.

- Учесть площадь участка и преобразовать ее в стандартные единицы измерения (например, в квадратные метры).

- Умножить площадь участка на налоговую ставку для данной категории.

- Полученное значение будет являться суммой налогового взноса за использование земельного участка.

Важно отметить, что формула может иметь некоторые вариации в зависимости от конкретных налоговых правил и регулирований, действующих в определенной местности.

Земельный налог является одним из ключевых элементов государственного бюджета и играет важную роль в финансировании различных общественных программ и инфраструктурных проектов. Определение его размера требует учета различных факторов, таких как категория участка, площадь и местоположение. Правильный расчет налогового взноса позволяет обеспечить справедливое и эффективное использование земельных ресурсов.

Формирование уведомления и уплата налогового взноса за использование земельных ресурсов

В данном разделе представлен информационный обзор процесса формирования уведомления о необходимости уплаты налогового взноса за использование земельных ресурсов и последующей процедуры уплаты указанного налога. Статья предоставляет важную информацию для владельцев земельных участков, которые обязаны соблюдать законодательство и осуществлять свои финансовые обязательства по уплате налогов.

Формирование уведомления является первым шагом в процессе уплаты налогового взноса за использование земельных ресурсов. Уведомление направляется владельцам земельных участков на основе данных из государственного реестра недвижимости. Оно содержит информацию о сумме налога, сроке его уплаты и реквизитах для проведения платежа. Владельцам следует внимательно ознакомиться с уведомлением и убедиться в правильности указанных данных.

| Содержание | Детали |

|---|---|

| Сумма налога | Указывается сумма, подлежащая уплате на основании оценки стоимости земельного участка и применяемых налоговых ставок. |

| Срок уплаты | Определенный период времени, в течение которого владельцу земельного участка необходимо осуществить уплату налога. |

| Реквизиты для платежа | Информация о банковском счете или иных способах оплаты, на которые владелец должен произвести перевод налогового взноса. |

После получения уведомления, владельцам земельных участков следует приступить к процедуре уплаты налогового взноса. Для этого они могут воспользоваться различными способами оплаты, включая банковский перевод, электронные платежные системы или оплату через почтовые отделения. Однако важно учесть, что сроки уплаты налогового взноса необходимо соблюдать, чтобы избежать штрафных санкций.

Земельный налог является одним из важных аспектов финансовых обязательств владельцев земельных участков. Правильное формирование уведомления и своевременная уплата налогового взноса позволяют не только соблюсти законодательство, но и способствуют развитию инфраструктуры и общественных услуг в сельской и городской местности.