В современном мире каждый гражданин, получающий доход от своей деятельности, сталкивается с вопросами налогообложения. Однако, мало кто задумывается о том, что налоги играют важную роль в экономической системе страны и являются неотъемлемой составляющей государственного бюджета.

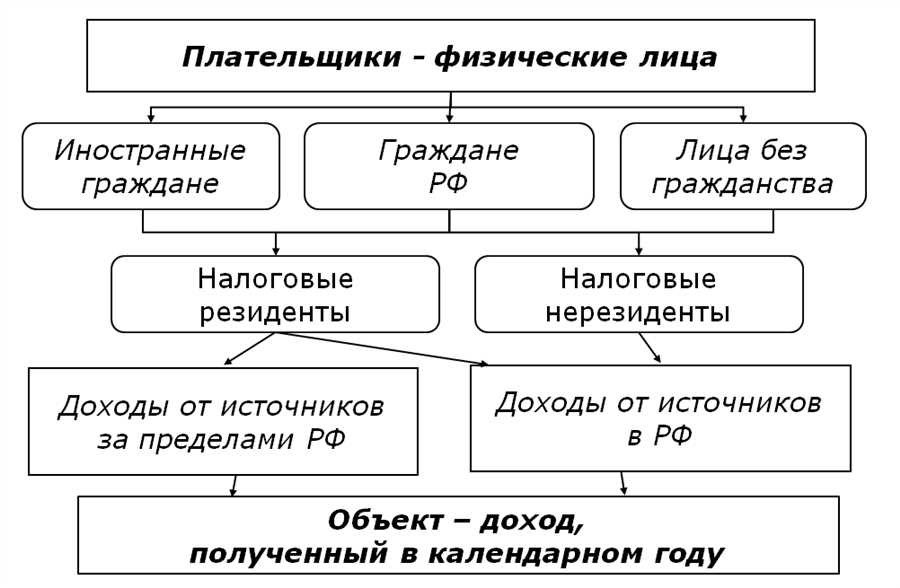

Один из наиболее распространенных налоговых объектов, облагаемых в России, — это налог на доходы физических лиц (НДФЛ). Неоспоримое значение этого налога заключается в том, что он является одним из важнейших источников доходов государства, обеспечивающих устойчивое функционирование различных сфер социальной и экономической жизни.

В понимании налогообложения доходов физических лиц кроется не только вопрос определения налога, но и широкий спектр вопросов о том, какие доходы подлежат обложению, какие ставки применяются, а также как правильно определить базу налогообложения. Исходя из этого, рассмотрение объекта налогообложения НДФЛ становится необходимым шагом для понимания и учета своих обязательств перед государством и правильного расчета суммы налога.

Дивиденды и проценты

Дивиденды

Дивиденды представляют собой доли прибыли акционерных обществ, выплачиваемые акционерам в соответствии с их долей в уставном капитале компании. Они являются формой вознаграждения за вложенные в акции средства и являются одним из способов получения доходов инвесторами.

Проценты

Проценты, в свою очередь, представляют собой долю дохода, получаемую за предоставление заемных средств. Они могут быть начислены как на депозитные счета, так и на кредитные обязательства. Проценты могут выплачиваться физическими и юридическими лицами.

Имея различные источники доходов в виде дивидендов и процентов, важно понимать правила налогообложения и сроки уплаты налогов. В случае несоблюдения этих правил, лица подвергаются штрафным санкциям, которые могут оказывать негативное влияние на их финансовое состояние.

Для расчета налоговых обязательств по полученным дивидендам и процентам необходимо учитывать определенные факторы, такие как ставки налога, налоговые вычеты и сроки уплаты. Кроме того, важно знать, каким образом производится перечисление денежных средств в бюджет государства.

Для тех, кто реализует недвижимое имущество или сдает его в аренду, также существуют особенности налогообложения, о которых будет рассказано в соответствующих разделах статьи.

Какие сроки и штрафы

В данном разделе рассмотрим сроки и штрафы, которые предусмотрены при сдаче недвижимости в аренду и связаны с уплатой налога на доходы физических лиц.

Сроки

Сдача недвижимости в аренду является одним из видов дохода, на который распространяется налогообложение. В соответствии с действующим законодательством, каждый владелец недвижимости обязан уплатить налог на полученный доход в установленный срок.

Сроки уплаты налога на доходы физических лиц варьируются в зависимости от формы собственности недвижимости и региона, в котором она расположена. Однако в большинстве случаев уплата налога осуществляется ежемесячно или квартально.

Важно отметить, что пропуск срока уплаты налога может повлечь за собой негативные последствия, включая штрафные санкции и возможные претензии со стороны налоговой службы.

Штрафы

В случае нарушения сроков уплаты налога на доходы физических лиц, предусмотрены штрафные санкции. Величина штрафа может зависеть от различных факторов, таких как срок просрочки, сумма неуплаченного налога и другие.

Обычно штрафные санкции начисляются в виде процента от суммы неуплаченного налога за каждый день просрочки. Точные размеры штрафных санкций устанавливаются законодательством и могут различаться в зависимости от региона.

Для избежания неприятных последствий, владельцам недвижимости необходимо ознакомиться с действующими сроками уплаты налога и обеспечить своевременную оплату. В случае возникновения задолженности необходимо обратиться в налоговую службу для разрешения вопроса и минимизации возможных штрафов.

Сдача недвижимости в аренду

Согласно действующему законодательству, доход от сдачи недвижимости в аренду подлежит обложению налогом на доходы физических лиц (НДФЛ). НДФЛ – это налог, который взимается с доходов граждан России и иностранных граждан, проживающих на территории Российской Федерации. Он рассчитывается и уплачивается налогоплательщиками самостоятельно или удерживается работодателем или другим платежным агентом, если таковые имеются.

Расчет НДФЛ при сдаче недвижимости в аренду осуществляется на основании полученного дохода. При этом важно учесть, что налоговая ставка может зависеть от различных факторов, включая срок аренды, тип недвижимости (квартира, дом, коммерческое помещение и т.д.), а также наличие договора аренды и его условий. Определение точной ставки производится в соответствии с действующим законодательством и налоговыми ставками, установленными государством.

В целях правильного расчета и уплаты НДФЛ по доходам от аренды недвижимости рекомендуется обратиться за помощью к квалифицированным специалистам или консультантам в области налогообложения. Они смогут дать подробную информацию о необходимых документах, процедурах расчета и уплаты налога на доходы от аренды недвижимости.

- Необходимо учесть особенности налогообложения при сдаче недвижимости в аренду.

- Расчет НДФЛ осуществляется на основе полученного дохода.

- Важно учесть различные факторы, влияющие на налоговую ставку.

- При расчете и уплате налога рекомендуется обратиться к специалистам.

Сдача недвижимости в аренду может стать важным источником дохода для владельцев имущества. Однако, необходимо тщательно изучить и учесть все аспекты налогообложения, чтобы избежать проблем с налоговыми органами и вести ведение бизнеса в соответствии с законодательством.

Как рассчитывается налог на доходы физических лиц

В данном разделе мы рассмотрим процесс расчета налога на доходы физических лиц, который начисляется на полученные доходы налогоплательщика. Налогом облагаются различные виды доходов, получаемых физическими лицами при осуществлении различных операций.

Расчет налога происходит путем применения определенных ставок к сумме дохода. Ставки налога могут варьироваться в зависимости от типа дохода и суммы полученного дохода. Важно отметить, что не все виды доходов облагаются налогом на доходы физических лиц.

Для расчета налога необходимо учесть все полученные доходы за налоговый период. Также следует учесть налоговые вычеты и льготы, которые могут снизить общую сумму налога. После проведения всех вычетов и применения ставки налога, получается итоговая сумма налога, которую необходимо уплатить в установленный срок.

При перечислении денежных средств налогоплательщик должен указать соответствующую информацию о налоговом платеже, а также указать свой идентификационный номер налогоплательщика (ИНН). Перечисление налога может производиться через банковский перевод или другими доступными способами.

Расчет и уплата налога на доходы физических лиц является важной составляющей налоговой системы и требует внимательного и точного выполнения. Уплата всех налогов в установленные сроки является обязательством каждого гражданина и важным фактором для обеспечения стабильной работы государственного бюджета и социальной сферы.

Как перечисляются деньги

Статья рассматривает механизм перечисления денежных средств в случаях, когда речь идет о реализации недвижимого имущества и уплате налогов. При продаже недвижимости и получении денежных средств соответствующая сумма должна быть перечислена на специальный счет. Данная процедура осуществляется через банк или иное уполномоченное финансовое учреждение.

Перечисление денег на специальный счет

Для осуществления перечисления денег на специальный счет при продаже недвижимости необходимо заключить договор с банком или финансовым учреждением. Данный договор позволяет создать специальный счет, на который будут перечислены деньги от реализации недвижимого имущества. Важно отметить, что этот счет будет открыт только для целей налогообложения.

После заключения договора и открытия специального счета, продавец недвижимости должен уведомить покупателя о необходимости перечисления средств на этот счет. Покупатель, в свою очередь, должен обратиться в свой банк или финансовое учреждение для осуществления перевода. При этом, необходимо указать все необходимые реквизиты счета, чтобы избежать ошибок при переводе.

Контроль со стороны налоговых органов

Расчет и перечисление денег на специальный счет осуществляется под контролем налоговых органов. Поэтому, при любом изменении в процедуре перечисления денег необходимо обязательно проинформировать налоговую службу об этих изменениях. В случае несоблюдения данного требования, могут быть применены штрафные санкции со стороны государства.

| Пункт плана статьи | Содержание |

|---|---|

| 1. Объект налогообложения | Определение объектов, подлежащих налогообложению. |

| 2. Дивиденды и проценты | Обзор особенностей налогообложения дивидендов и процентов. |

| 3. Какие сроки и штрафы | Информация о сроках и штрафах при уплате налогов. |

| 4. Сдача недвижимости в аренду | Анализ особенностей налогообложения при сдаче недвижимости в аренду. |

| 5. Как рассчитывается НДФЛ | Описание процесса расчета налога на доходы физических лиц. |

| 6. Как перечисляются деньги | Подробное объяснение процедуры перечисления денежных средств. |

| 7. Реализация недвижимого имущества | Информация о налогообложении при продаже недвижимости. |

| 8. Какой процент у налога | Обсуждение размера процента, применяемого при налогообложении. |

| 9. Аренда транспортных средств | Анализ особенностей налогообложения при аренде транспортных средств. |

| 10. На что идут налоги | Информация о направлении средств, полученных от налогообложения. |

| 11. Трудовые договоры, пенсии, стипендии | Обзор особенностей налогообложения доходов от трудовых договоров, пенсий и стипендий. |

Реализация недвижимого имущества

Раздел «Реализация недвижимого имущества» в налоговой статье посвящен обсуждению процента, который облагается налогом при продаже недвижимого имущества. В данном разделе рассматриваются условия и сроки выплаты налога, а также выясняется, каким образом деньги перечисляются при осуществлении данной сделки.

Процент налога при реализации недвижимости

Вопрос о проценте налога при реализации недвижимого имущества является одним из ключевых для налогоплательщиков. В данном разделе будут рассмотрены нюансы и правила, которые необходимо учитывать при определении суммы налога.

Определение процента налога. При реализации недвижимого имущества собственнику необходимо уплатить налог с дохода физических лиц (НДФЛ) в определенном проценте. Этот процент зависит от различных факторов, таких как стоимость недвижимости, срок владения, наличие налоговых вычетов и других условий.

Расчет налога. Раздел дает понимание о том, как рассчитывается сумма налога при реализации недвижимости. В этом процессе учитываются не только основные факторы, но и возможные вычеты, которые могут снизить сумму налога. Здесь также рассматриваются особенности расчета для различных категорий налогоплательщиков, таких как физические лица, предприниматели и юридические лица.

Сроки и штрафы. В разделе также подробно описаны сроки уплаты налога при реализации недвижимости и последствия задержки или невыплаты налога в установленные сроки. Для того чтобы избежать негативных последствий, необходимо точно знать эти сроки и правила.

Перечисление денежных средств

Организация перечисления денежных средств. В разделе рассматриваются различные способы перечисления денежных средств при реализации недвижимости. Это может быть перечисление через банковский счет, наличными деньгами или с использованием электронных платежных систем. Важно знать, какие требования и условия сопровождают каждый из этих способов.

Документальное подтверждение. Для соблюдения требований налогового законодательства необходимо иметь документальное подтверждение о перечислении денежных средств при реализации недвижимости. В данном разделе будут рассмотрены виды документов, которые следует предоставить в налоговые органы для подтверждения факта перечисления средств.

Таким образом, раздел «Реализация недвижимого имущества» сосредоточен на изучении процента налога при продаже недвижимости, рассчета налоговой суммы, сроков и штрафов, а также деталей перечисления денежных средств при осуществлении данной операции.

Какой процент у налога

Какой процент облагается налогом при аренде транспортных средств?

Согласно действующему законодательству, при аренде транспортных средств применяется ставка налога, которая составляет X% от суммы арендной платы. Данная ставка устанавливается с целью обеспечения справедливости в отношении уплаты налогов и корректного учета доходов от аренды транспортных средств.

Важно отметить, что указанный процент налога может изменяться на основании решений налоговых органов и действующего законодательства.

Таким образом, при проведении арендной сделки с транспортными средствами, обе стороны должны быть готовы к уплате налога в соответствии с установленной ставкой. Арендодатели обязаны учесть данный налог при определении арендной платы, а арендаторы должны быть готовы к дополнительным расходам в виде налоговых платежей.

Для подтверждения суммы налоговых платежей при аренде транспортных средств, налоговые органы могут запросить от арендодателя документы, подтверждающие сумму арендной платы и уплаченный налог. Поэтому важно вести четкую бухгалтерию и иметь документальное подтверждение всех финансовых операций.

Аренда транспортных средств

Аренда транспортных средств подразумевает осуществление временного пользования автомобилем или другим транспортным средством без приобретения его собственности. Арендатор оплачивает определенную сумму денег за использование транспорта на определенный период времени.

При аренде транспортных средств возникают обязательства по уплате налогов. В соответствии с законодательством, арендаторы обязаны уплачивать налог на прибыль от аренды транспорта, которая может быть начислена на основе договора или фактически уплаченной суммы арендной платы. Налоговый процент на прибыль от аренды транспорта устанавливается дифференцированно и зависит от объема дохода и частоты арендных сделок.

Стоит отметить, что налогообложение аренды транспортных средств применяется как к физическим лицам, так и к юридическим лицам. В случае аренды транспортного средства на длительный период времени, владелец также обязан уплачивать налог на доход от аренды.

Для уплаты налогов по аренде транспортных средств арендаторы должны внимательно отслеживать свои доходы и расходы, а также правильно рассчитывать сумму налога. В случае неправильного расчета или неуплаты налога могут применяться штрафы и санкции со стороны налоговых органов.

Кроме того, при аренде транспортных средств могут возникать и дополнительные налоговые обязательства, такие как налог на добавленную стоимость (НДС) при аренде новых транспортных средств или акцизный налог при аренде транспорта, использующего определенные виды топлива.

Таким образом, при аренде транспортных средств необходимо учитывать все налоговые обязательства и правила, чтобы избежать неприятных последствий и сохранить законность своих действий.

На что идут налоги

В данном разделе мы рассмотрим трудовые договоры, пенсии и стипендии, и узнаем, какие налоги удерживаются с этих видов доходов.

Трудовые договоры

Трудовой договор – это соглашение между работником и работодателем, в рамках которого определяются права и обязанности сторон, а также условия труда и оплата. Следует отметить, что налоги, удерживаемые с заработной платы работника, направляются на финансирование различных государственных программ и социальных нужд. Такие налоги включают в себя, например, налог на доходы физических лиц (НДФЛ), налог на социальное страхование, страховые взносы в Пенсионный фонд и медицинские страховки.

Пенсии и стипендии

Пенсии и стипендии являются важными государственными выплатами, которые обеспечивают социальное благополучие различных категорий граждан. При получении пенсии или стипендии также происходит удержание налогов. Эти средства направляются на обеспечение пенсионных и социальных фондов, которые затем используются для выплаты пенсий и стипендий другим гражданам.

Таким образом, государственные налоги, удерживаемые с доходов по трудовым договорам, пенсиям и стипендиям, являются неотъемлемой частью государственного бюджета и направляются на финансирование различных социальных программ, обеспечение пенсионных выплат и поддержку населения в трудные периоды жизни.

| Вид дохода | Налоговые удержания |

|---|---|

| Заработная плата по трудовому договору | НДФЛ, страховые взносы, налог на социальное страхование |

| Пенсии | НДФЛ, страховые взносы |

| Студенческие стипендии | НДФЛ, страховые взносы |

Трудовые договоры, пенсии, стипендии

Этот раздел статьи посвящен вопросам налогообложения, связанным с трудовыми договорами, пенсиями и стипендиями. Рассмотрим основные аспекты и правила, с которыми сталкиваются работники, пенсионеры и студенты, ведущие деловую деятельность.

Трудовые договоры

Трудовые договоры являются основой для взаимоотношений между работниками и работодателями. Они определяют права и обязанности сторон, условия труда и оплаты. В контексте налогообложения важно учесть, что с работника могут удерживаться налоги с его заработной платы в соответствии с действующими законодательными актами, включая налог на доходы физических лиц.

Пенсии и стипендии

Получение пенсии является одним из важных аспектов жизни пожилых людей. В зависимости от источника пенсии и ее размера могут применяться различные правила налогообложения. Студенты, получающие стипендии, также могут столкнуться с вопросами налогообложения и необходимостью уплаты налогов.

При налогообложении пенсий и стипендий важно учитывать возможные льготы и особенности в соответствии с законодательством. Некоторые категории граждан могут быть освобождены от уплаты налогов либо иметь право на льготное обложение, что значительно влияет на их финансовое положение.

| Вид дохода | Ставка налога |

|---|---|

| Трудовой доход | Прогрессивная ставка |

| Пенсия | Фиксированная ставка |

| Студенческая стипендия | Освобождение от налогообложения |

Необходимо отметить, что правила налогообложения могут изменяться в зависимости от законодательных изменений. Поэтому важно внимательно отслеживать новости и обновленную информацию по данной тематике.